국내 주요 증권사가 올해 2분기 예상보다 양호한 실적을 거둘 것으로 전망된다. [이미지=freepik]

국내 주요 증권사가 올해 2분기 예상보다 양호한 실적을 거둘 것으로 전망된다. [이미지=freepik]

[뉴스투데이=황수분 기자] 국내 주요 증권사가 올해 2분기 예상보다 양호한 실적을 거둘 것으로 전망됐다. 1분기때와 마찬가지로 브로커리지(위탁매매) 수익이 실적을 뒷받침할 것이란 이유다.

국내 거래대금 증가 감소에도 불구하고 브로커리지 수수료가 증가할 것으로 예상되는 근거는 해외주식 거래대금이 크게 늘면서다. 즉 미국을 비롯한 주요국 증시가 2분기 사상 최고치를 연이어 경신하자 해외 증시에 투자하는 개인 투자자가 늘어난 덕분이다.

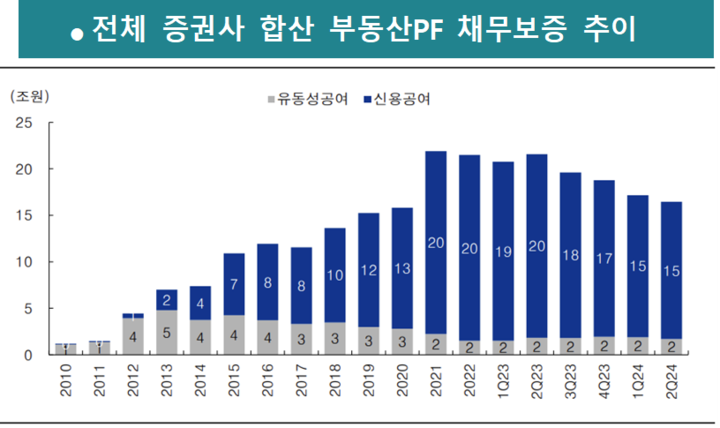

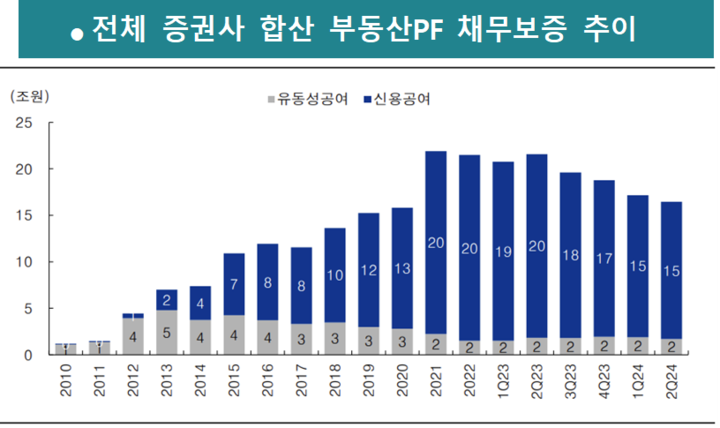

특히 우려보다 양호한 부동산 프로젝트파이낸싱(PF) 관련 충당금 및 손상차손 부담도 실적에 도움을 줬다. 하반기도 충당금 부담이 확대할 가능성은 있으나 구조조정이 시작됐단 점에서 증권사가 감내 가능한 수준이란 것이다.

다만 여전히 부동산 PF 리스크에서 자유롭지 못한 중소형 증권사들은 실적 악화가 예상된다. 여기서 대형 증권사와 중소형 증권사 간 양극화가 심화할 수 있단 관측이 나온다.

[자료=IBK투자증권 리서치]

[자료=IBK투자증권 리서치]

16일 금융정보업체인 에프앤가이드에 따르면 증권사 5곳(미래에셋·NH투자·삼성·키움증권·한국투자증권)의 올 2분기 연결기준 합산 지배주주순이익 컨센서스(시장 평균 전망치)는 9562억원이다. 이는 전년 8198억원보다 16.6% 증가한 규모다.

KB증권 리서치팀은 증권사 5곳(미래에셋·NH투자·삼성·키움증권·한국투자증권)의 연결기준 지배주주순이익은 1조178억원으로 전년동기대비 24.1% 증가할 것으로 예측했다.

이는 지난해 차액결제거래(CFD)와 부동산 프로젝트파이낸싱(PF) 관련 충당금 부담의 기저효과와 브로커리지 수수료 증가 영향이다. 무엇보다 부동산 금융 구조조정이 진행되는 과정에서 지난 2년간 부진했던 투자은행(IB) 부문 실적 개선 역시 나타날 것이란 분석이다.

우선 2분기 실적 개선 일등공신은 브로커리지 수익 효과다. 특히 증권사들의 외화증권(주식+채권) 수탁수수료가 전체 수탁수수료 중 차지하는 비중이 점점 커지는 모양새다.

그 배경에는 미국 증시가 연일 최고치를 경신한 상승 랠리를 행진한 가운데 미국 나스닥지수를 견인하는 엔비디아와 테슬라, 애플 등에 대한 국내 투자자의 해외투자 규모가 확대됐기 때문이다.

실제 금융투자협회에 따르면 지난 1분기 영업중인 증권사들의 해외주식 수수료 수익은 2657억원으로 전년동기대비 41% 넘게 늘었다. 외화증권 보관금액도 미국이 차지하는 비중이 연초 69%대 수준이었으나 지난 5일 기준 74%대까지 올라섰다.

국내 증권사 중 미래에셋증권은 1분기 외화증권 수탁수수료로 560억원을 벌어들였다. 이어 삼성증권이 462억원, 대신증권이 423억원이었다. 리테일 강자 키움증권도 외화증권 수수료 수익 372억원을 거뒀다.

반면 동 기간 국내주식 수수료 수익은 8105억원으로 20% 증가에 그쳤다. 국내주식 수탁수수료 수익 증가율과 비교하면 해외주식 수탁수수료 수익이 2배가량 높다.

증시 전문가들은 하반기 금리 인하 시기가 임박한 가운데 기업 밸류업 프로그램 기대감에 국내 주식시장 활성화는 물론 해외주식 투자에 따른 거래대금은 앞으로 더 늘어날 것으로 전망했다.

강승건 KB증권 연구원은 “정부의 밸류업 프로그램 관련 의지 확인이 지속되고 있어 주식시장에 긍정적인 영향을 미치고 있다”며 “주요 증권사의 올 1분기 해외주식 브로커리지 수수료 기여도는 24.6%였으며 해외파생수수료를 포함하면 30.0% 수준”이라고 말했다.

다만 중소형 증권사들의 실적 개선에는 여전히 어려울 것이란 관측이 나온다. 주요 수익원이던 부동산 시장 침체가 계속되고 있는 데다 밸류업 수혜에서도 제외됐다.

강 연구원은 “증권업종의 부동산 PF 연체율 상승이 지속되고 있고 중소형 증권사의 상대적 위험도가 더 높다”며 “그런 점에서 대손 및 손상차손 부담(트레이딩 및 영업외손익 반영)은 지난해 2분기 대비 크게 감소해 대형 증권사 중심의 회복이 전망된다”고 설명했다.